Jak přistupovat k rodinným financím, aby i v době krize váš rozpočet bez problému obstál?

Finanční domeček 2. část

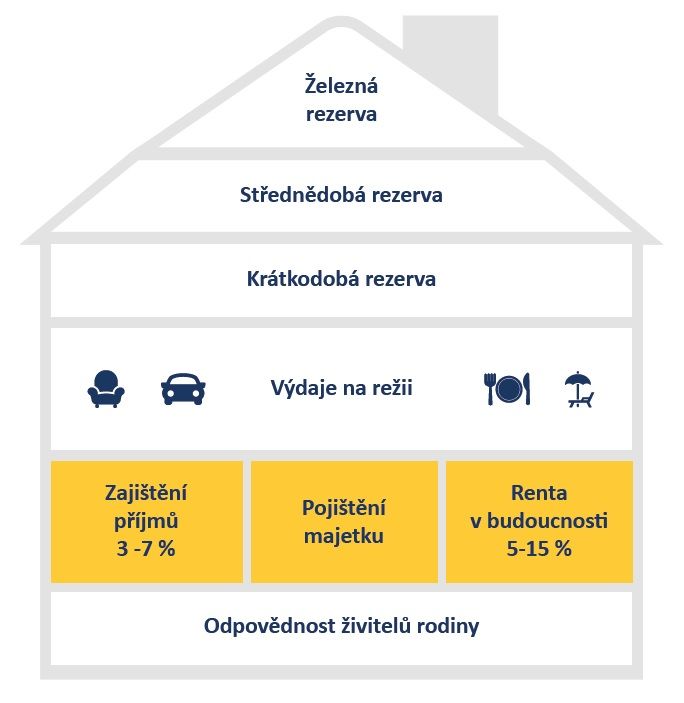

V předchozím článku jsme si ukázali, na co je dobré dbát, aby rodina byla po finanční stránce zajištěna i v případě, že se objeví neplánovaná situace, která nám negativně ovlivní příjmy. Položili jsme tak základy domu a postavili hrubou stavbu. Nyní je čas celou stavbu zastřešit. (Pokud jste předchozí článek nečetli, můžete tak učinit zde: https://www.danieljasny.cz/jak-efektivne-spravovat-rodinne-finance-financni-domecek-1-cast)

Ještě než se pustíte do čtení, vezměte prosím na vědomí, že všechny zde uvedené poznatky a rady mají pozitivní efekt v delším časovém období.

Zajímá vás, jak pokrýt situace, kdy vám nepřijde výplata nebo je nižší než obvykle? Řešíte, kde získat výhodný úrok pro vaše úspory? Kde nejefektivněji spořit dětem? Nebo kam uložit peníze dlouhodobě, aby byly přinejmenším ochráněny před inflací?

Odpovědi na všechny tyto otázky najdeme při stavbě stropu a střechy našeho finančního domečku. Strop představuje část, kterou máme přímo nad našimi hlavami. Měl by být pevný a stabilní, aby na nás nespadl.

Peníze vždy poruce

Strop představuje naši krátkodobou finanční rezervu, do které se dá sáhnout v případě nenadálého většího výdaje. Např. když nám doslouží pračka, lednička nebo když potřebujeme dát auto do servisu. Takto uložené peníze lze využít i ve chvíli, kdy potřebuji vyvážit krátkodobý výkyv v příjmech.

Tato rezerva se vyznačuje tím, že peníze jsou ihned k dispozici a měla by bez problému pokrýt veškeré výdaje navíc, které nejsou běžné na měsíční bázi.

Taková rezerva by měla být alespoň ve výši 3 měsíčních platů, optimálně pak šesti. Za naprosté minimum považuji 1 měsíční plat.

Abychom takovou rezervu vytvořili a následně udrželi, doporučuji zřídit si spořicí účet a na něj každý měsíc formou trvalého příkazu odesílat určité % z pravidelného příjmu. Výši tohoto % nechávám na uvážení a finančních možnostech každého jedince.

Souvisí s tím také volba spořicího účtu. Ať budete mít účet u kterékoliv banky, v zásadě nemůžete šlápnout vedle. Liší se zpravidla jen úrokovou sazbou, která se většinou pohybuje v rozmezí 0,1 – 3 % p.a.. Sazby spořicích účtů se mění poměrně často. Banky lákají na vysoké sazby a záhy jejich sazba klesne. Vyšší sazby jsou většinou podmíněny sjednáním dalších produktů u banky. Proto není třeba si s tímto příliš lámat hlavu. Existuje pár bank, které sám využívám a úrokové sazby na spořicích účtech nemají ty nejvyšší, ale patří mezi vyšší průměr a hlavně jsou stabilní.

Vyšší zhodnocení úspor bez zbytečného rizika

Ve chvíli, kdy rezerva začne přesahovat vaši optimální výši, je ten správný čas uvažovat nad tím, kde své peníze můžete zhodnotit efektivněji. Tím se dostáváme ke stavbě střechy a tvorbě střednědobé rezervy. Sem lze zařadit finanční produkty typu stavební spoření, podílové fondy či jiné nástroje, díky nimž můžeme úspory nejen nadále tvořit, ale i lépe zhodnocovat.

Ve chvíli, kdy rezerva začne přesahovat vaši optimální výši, je ten správný čas uvažovat nad tím, kde své peníze můžete zhodnotit efektivněji. Tím se dostáváme ke stavbě střechy a tvorbě střednědobé rezervy. Sem lze zařadit finanční produkty typu stavební spoření, podílové fondy či jiné nástroje, díky nimž můžeme úspory nejen nadále tvořit, ale i lépe zhodnocovat.

Zde se očekává, že peníze jsou uložené na delší dobu a tudíž je nebudeme potřebovat předčasně. Případný předčasný výběr takto investovaných prostředků s sebou může nést určité negativní dopady na klienta v podobě ztráty části peněž nebo účtování poplatků. Není to však pravidlem vždy. Jejich výběr trvá déle, zpravidla 2 týdny – 3 měsíce.

V této kategorii nejčastěji s klienty řešíme otázku vytvoření rezervy pro děti na studia či do startu do života po studiích. Tvoříme rezervy na lepší bydlení, nová auta, větší rodinné dovolené či splnění si svých snů, kde se fantazii meze nekladou.

Jaký typ „spoření“ zvolit, záleží na několika faktorech a nelze obecně říct, co je nejvýhodnější. Jak už to tak bývá, vše má své pro i proti.

Mezi nejdůležitější faktory, které vstupují do procesu volby správného finančního produktu, patří bezpochyby časový horizont. Neboli doba, po kterou chci tuto rezervu tvořit a nebudu během ní vložené peníze potřebovat.

Dalším důležitým faktorem je, jak jsem otevřen případnému riziku ztráty vložených financí. Budeme-li řešit možnost zhodnocení peněz na časovém horizontu cca 5 – 20 let, vždy budeme řešit, zda chci raději menší, ale garantované zhodnocení anebo zda chci mít potenciál pro vyšší zhodnocení, ale s rizikem ztráty části peněz.

Leč ztráta může znít děsivě, tak ono to ve skutečnosti je trošičku jinak. Ztráta je zpravidla vždy dočasná. Když dojde na kapitálových trzích k většímu propadu, hodnota mého kapitálu klesne. Ale stačí si počkat a ona zase časem stoupne. Jak dlouho to bude trvat, to vám předem nikdo neřekne. Ale pokud jste zvolili dlouhodobě stabilní podílové fondy, je zde velká pravděpodobnost, že hodnota opět vzroste.

Čímž se vracím k tomu, že je na začátku velmi důležité určit si časový horizont, na který chci peníze investovat a tomu přizpůsobit volbu a nastavení finančního produktu, abychom na konci této doby našli na účtu očekávanou částku a abychom jen nesplakali nad výdělkem, jak říkávala s oblibou moje babička.

Sázka na jistotu nebo risk?

Na samotném vrcholu střechy se nachází dlouhodobá – železná rezerva. Můžeme sem zařadit investice do nemovitostí, zlata, různých firem apod… Jsou to peníze, které máme navíc a můžeme o nich říct, že kdybychom o ně přišly, nijak nás to neovlivní. Klidně si tuto kategorii můžete představit jako solární panely na střeše vašeho domu. Luxus, co vám přináší určité výhody navíc, ale kdyby tam nebyly, tak se nic nestane.

Jsou to investice s dlouhou dobou návratnosti a zpravidla je také nízká jejich likvidita. To znamená, že trvá dlouho, než je opět zpeněžíte na hotovost.

Ke tvorbě železné rezervy můžeme využívat dva druhy aktiv. Dlouhodobě stabilní aktiva, u kterých předpokládáme nízké riziko a zároveň neočekáváme výrazný růst jejich hodnoty. Nebo aktiva, které slibují velký potenciál růstu, ale jsou s poměrně vysokým rizikem ztráty jejich hodnoty. Osobně doporučuji najít si svůj vyvážený poměr těchto dvou složek. Ale ani sázka na jednu kartu v této skupině nebude špatně.

Závěrečné zamyšlení a doporučení

Náš finanční domeček stojí. Jak obstál ten váš? Má pevné základy, aby ustál malé zemětřesení? Je kvalitně zateplený, aby z něj peníze v podobě tepla neunikaly? A co stropy? Nezatéká?

Náš finanční domeček stojí. Jak obstál ten váš? Má pevné základy, aby ustál malé zemětřesení? Je kvalitně zateplený, aby z něj peníze v podobě tepla neunikaly? A co stropy? Nezatéká?

Máte-li nejasnosti nebo vás něco zajímá detailněji, podívejte se do kontaktů, kde mě najdete. Konzultace jsou bezplatné.

Přeji vám, ať váš dům stojí dlouhá léta a nezapomeňte, že stejně jako kvalitně postavený dům, tak i vaše finanční portfolio potřebuje pravidelnou péči a čas od času nějakou tu rekonstrukci.